『海外の相続税』

Topic『海外の相続税』

前回世界における相続(遺産承継)の概要をお伝えいたしました。

今回は、税務と法務面において更に掘り下げご注意いただくことを記載しています。

贈与税は相続税(遺産税)を補完している?

世界では実際に相続税(遺産税)のある国では、限られていますが、相続税(遺産税)制度のある国において生前に財産(遺産)が減少するような場合は、贈与税という形で相続税を補完していている国が多くあります。

従いまして、各国の相続税においては贈与税をセットで考えることは重要なポイントと言えます。

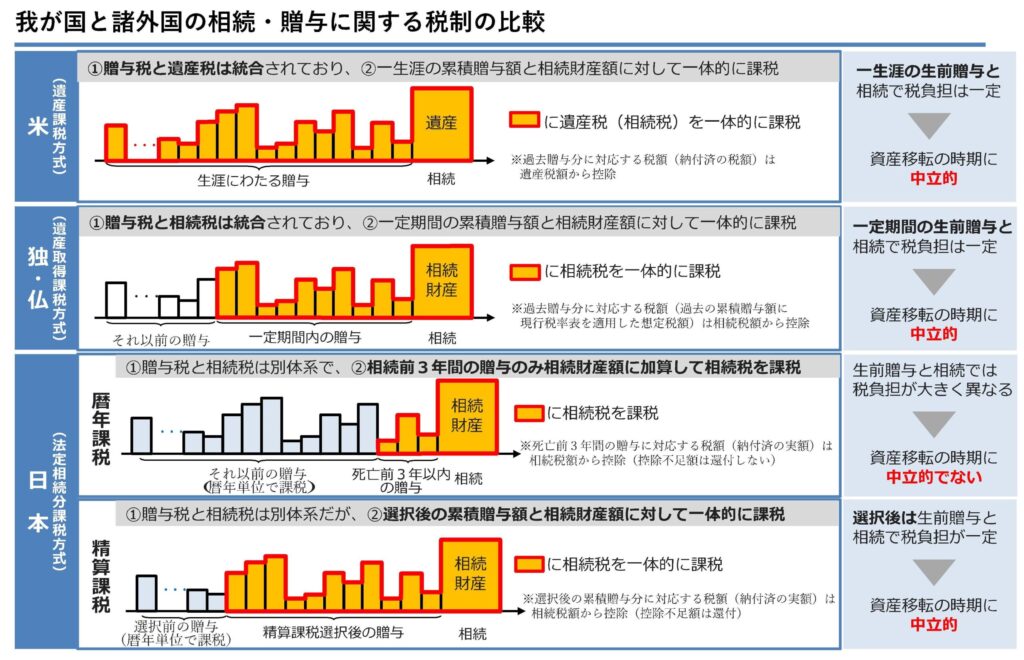

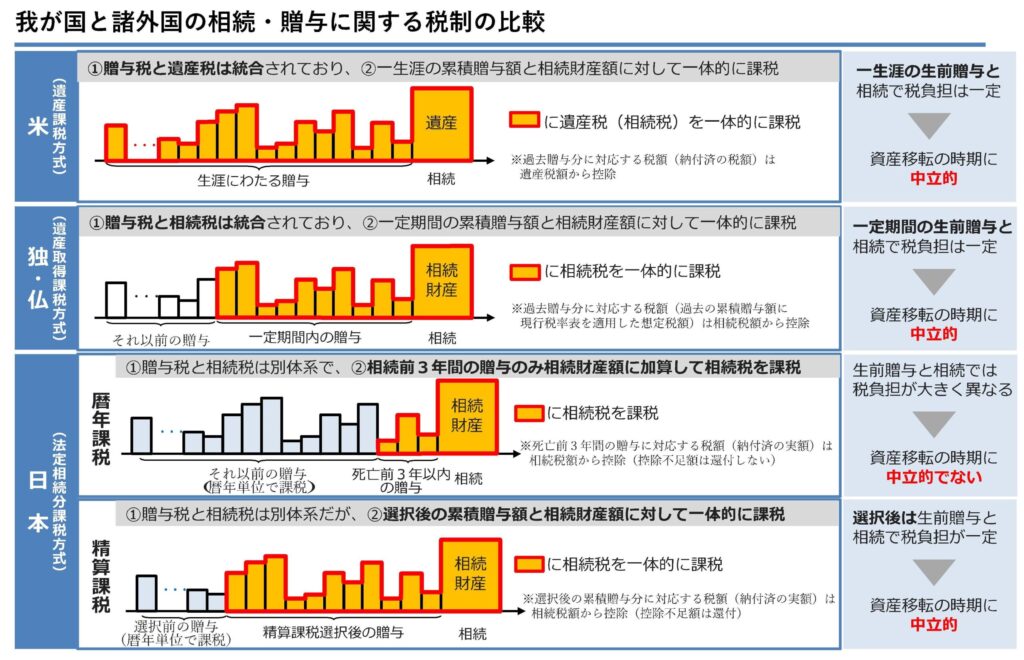

下記は今年9月に財務省が発表した日本と諸外国の相続・贈与に関する税制の比較になりますが、その課税制度は、米国や英国のように『遺産課税方式』、ドイツやフランスなどのように『遺産祝課税方式』、その中で日本のように『法定相続分課税方式』に分けることができます。

そして、日本だけが相続税と贈与税を別体系として切り離して課税する仕組みとなっています。

(出典:税制の現状と今後の課題 R4.9.14/財務省)

日本の相続税の仕組み

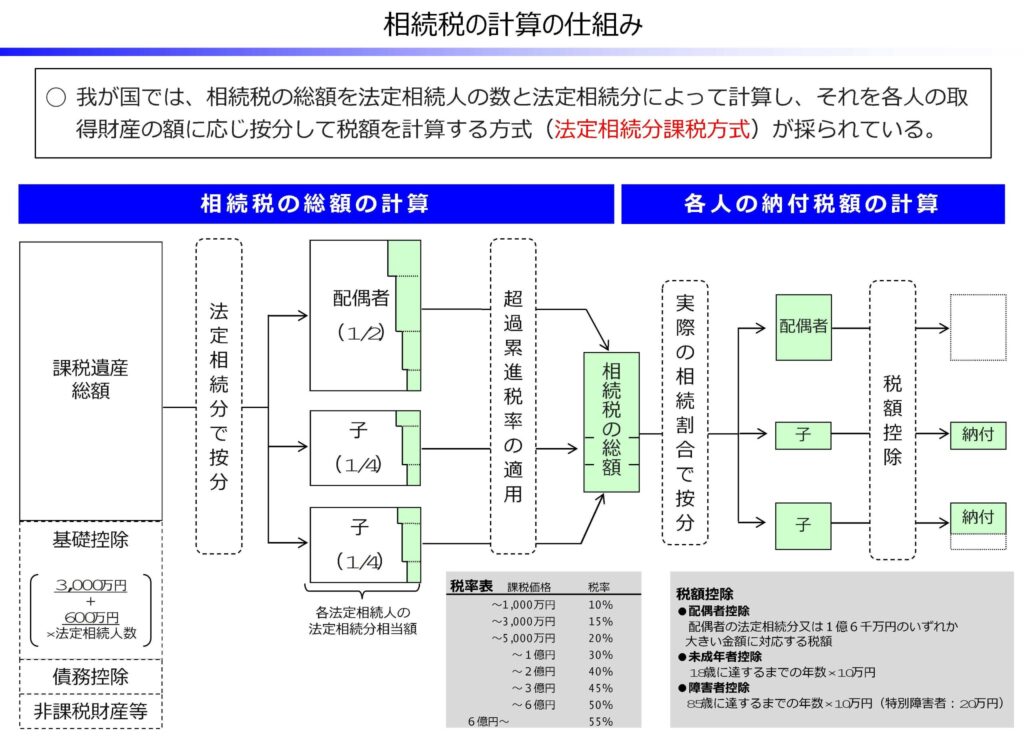

ご参考までですが、日本は『法定相続分課税方式』ですが、具体的には下記のような方法により相続税の計算を行うことになっております。

この際、死亡日から3年以内に贈与した財産だけが課税遺産総額に足し戻されますので、生涯の贈与財産がすべて足し戻されるということはないのです。

(但し今後贈与税は税制改正がある見通し)

(出典:税制の現状と今後の課題 R4.9.14/財務省)

国際相続は “税務+法務” がセットです

国際相続では、税金の他に特に顕著に問題になるのは、日本のように資産の承継がスムーズにいかないことです。検討しなくてはならないのは、現地との法務的問題です。

★国際相続は “税金+法務” の手続きがセットになっていますので、生前にこの両方に対応策を施すことが重要なタスクになります。

なぜなら、国際相続では、相続の当事者である被相続人・相続人の、“国籍・居住地、相続財産の所在地” のどれかが日本以外であるために、日本国内法だけでは、資産の承継問題が解決できず、資産承継に何年もかかる実例は枚挙に暇がありません。

=国際相続が複雑かつ実務対応が難しいのは=

◇ 日本の民法・相続税法とは別に、外国の相続制度法律の解釈適用とを確認する必要がありますので、外国の法律実務家と十分な意思疎通をして、外国の実務家と共に手続を進める必要があります。

◇日本と外国の両国で実務対応をする場合、異なる言語を正確な翻訳し、各国の裁判所・ 法務局・公証人における手続を確実に行う必要があります。

◇日本国内の費用に加え、外国の費用も発生します。

特に外国における専門家(弁護士・会計士など)の手数料は相当程度高額になることがあります。

◇日本と外国の裁判制度・公証制度・遺言検認制度などが異なりますのでよく検討する必要があります。

◇相続に基づく財産承継に必要な各種証明(戸籍・住民票・印鑑証明)が外国には存在していないので、 外国で財産承継に必要な証明検討する必要があります。 など。。

国際相続の税務と法務の検討

では国際相続では、実際にどのような実務対応策が必要でしょうか。

次のような場合は、税務と法務の側面について検討し対応策が必要な場合があると言えます。

*亡くなった方(被相続人)が外国籍や海外居住者の場合

*財産を受ける方(相続人)が外国籍や海外居住者の場合

*相続財産の一部が海外にある場合

等のようなケースでは、相続が発生する前から状況を調べておき、相続発生後に各相続人の財産承継がスムーズにそして思わぬ費用がかからないように、対策をしておく必要があると言えます。

(税務面の検討)

①その関係する外国に遺産税制度がある国なのか?あった場合の基礎控除、税率、申告方法等の詳細な制度内容。

②遺産税の負担者が被相続人なのかそれとも相続人なのか?

③その国での居住者や永住者、ドミサイルなど “納税義務者” の定義は?

④海外では同じ国にもかかわらず遺産税の種類として、国税と州税、および地元遺産税と各方面で遺産税がかかる国もありますので遺産税の種類。

⑤日本との二重税額控除は国税だけになります。のくらい控除されるか試算しておく。三か国以上の場合でも、控除は二か国までになります。

(法務面の検討)

①法定相続人はどの親族で、この場合、外国居住者または外国人のために戸籍謄本、住民票等の必要な証明書類を獲得できない場合には、どのように決定するのか?

②相続財産の所在地の国に「プロベイト(Probate)」という遺産管理に関する法的手続(次回)がある国かどうか?(プロペイト手続をとらなければ財産が承継できません)

③被相続人の相続財産が日本の国外に存在する場合には、日本国内の遺産分割協議とこのプロベイトの相互の関係をよく理解しておく。

④遺産分割協議ができず、調停または訴訟を申し立てを検討している場合には、海外資産を日本の家庭裁判所に手続を申し立てることができるのかどうか?

⑤財産に関して、海外で有効な遺言を作成した場合でも、プロベイトの手続を要するのかどうか?

⑥不動産の移転登記や、預金など金融資産の移転手続はどうするのか?

★最後までお読みくださってありがとうございました。

==============================

★ さまざまな国に絡む節税対策はさまざまな角度から・・GEPAS bizへ

◇ 弊社GEPAS bizではお客様の海外資産取引における税務相談をお受けしています。

◇ Our company, GEPAS biz, provides information for

overseas taxation procedures and give best advice for you!

==============================