『BEPS 第1の柱』-1-

(2024.7.8)

海外資産にかかる税務は少しずつ身近な出来事になってきています

“GEPAS biz letter”は、seventh sense groupの大切なお客様に向け、

海外税務に関するさまざまな情報を発信しております

——————————

◇ Topic『BEPS 第1の柱』-1–

——————————

今年2~3月のbiz letterでは、「2本の柱」からなるOECD BEPSプロジェクトのうち

第2の柱であるグローバル・ミニマム課税を取り上げました。

では、第1の柱とはどのような取り組みなのでしょうか?

“GEPAS biz letter”では今回から2回に分けて、

第1の柱 =「市場国への新たな課税権の配分」

について取り上げていきます。

■第1回 「第1の柱ー概要および背景」

■第2回 「第1の柱ー利益Aおよび利益B」

第1回目の本日は、「第1の柱ー概要および背景」についてです。

1. 第1の柱(Pillar 1)の概要

(1) BEPSプロジェクトについて

2012年、OECD租税委員会により、BEPSプロジェクトが立ち上げられました。

このプロジェクトは、「公平な競争環境の確保」というスローガンのもと、

各国政府・グローバル企業の透明性を高め、BEPS*を防止するため、

国際課税ルール全体を見直す取り組みです。

*Base Erosion and Profit Shifting = 税源浸食と利益移転

2021年10月には、OECD/G20「BEPS包摂的枠組み」において、

次の「2本の柱」からなる解決策が最終的に合意されました。

➤ 第1の柱・・・市場国への新たな課税権の配分

➤ 第2の柱・・・グローバル・ミニマム課税

(2) 第1の柱の目指すところ

第1の柱は、多国籍企業(MNE)が利益を上げる市場において、

公正な税負担を確保するために、課税権の再分配と新しいネクサスおよび

利益配分ルールを確立することを目指しています。

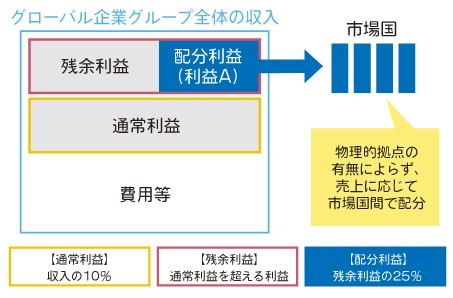

具体的には、

・巨大企業(売上高200億ユーロ超)の

・超過利益(売上高税引前利益率10%を超える部分のうち、20~30%に相当する部分)を

・その企業が売上をあげている国の売上高に応じて配分する

という案です。

(出典:財務省「もっと知りたい税のこと(令和5年7月発行)」)

(3) 第1の柱―主な内容

第1の柱は主に、デジタル経済の特有の課題を反映した新しい課税権と

利益配分の枠組みを作成することに焦点を当てています。

・新しいネクサスルール

物理的な存在(PE)に依存しない、新しい課税権の基準を確立する。

このルールは、市場において大規模で持続的な活動を行う大企業に適用されます。

・利益A(Amount A)

最大かつ最も収益性の高い多国籍企業の残余利益の一部を、

市場にいる消費者やユーザーの所在する国に再分配する。

・利益B(Amount B)

市場での基本的なマーケティングおよび

流通活動の報酬を簡素化および標準化する。

・紛争防止および解決メカニズム

新しいルールが二重課税や過度なコンプライアンス負担を引き起こさないよう、

強力な防止および解決メカニズムを含む。

・実施および管理

税務当局による新しいルールの実施および管理方法を定め、

一貫性を確保し、行政負担を最小限に抑える。

2. 第1の柱(Pillar 1)ができた背景と対象企業

(1) 背景

GAFA**をはじめとする大手IT企業が、その収益の多くを、

彼らが実際に多くの顧客を持ちビジネスを行っていた国でなく、

低税率あるいは無税の地域であげていたことにあります。

そこから、少なくとも超過利益部分については、

「実際に売上があがっている市場国に配分すべきである」

という考えに基づいて生まれました。

**GAFA・・・米国を代表するテック企業のGoogle、

Amazon、Facebook(現META)およびAppleの4社。

最近ではMicrosoft、Amazon、Tesla、Alphabet(グーグル親会社)、

NVIDIA、Appleで”MATANA”と呼ばれることも。

(2) 対象企業

第1の柱が生まれた背景は上述のIT企業の活動が挙げられますが、

IT企業のみではなく、採掘産業と金融業を除いた全業界が対象となります。

第1の柱を「デジタル課税案」と呼ぶ専門家もいますが、実質的には

高収益な巨大企業全般に対する超過収益の強制再配分案であるといえます。

(3) 対象となる日本企業

日本企業で売上高200億ユーロかつ利益率10%超の企業は、

対象外となる金融系を除くと上場企業では僅か6社***となります。

***2本の柱が合意された2021年時点

その内訳は通信大手3社とトヨタ、ソニー、武田薬品であり、

いわゆるGAFAに相当するようなテック企業はありません。

サービス提供に拠点設置が不要のため節税を行いやすいテック企業ではない、

伝統的な産業に属する大企業も課税対象になるということです。

日本の大企業は一般的に利益率が低いため、

ほとんどは第1の柱の対象外となりそうです。

ただ、「PE(恒久的施設)なければ課税なし」という国際課税の大原則を

根本的に変えるものなので、今後の影響を考えて情報収集が必要となるかもしれません。

本日は、第1の柱の概要および背景について概要を述べました。

次回は、「第2の柱ー利益Aおよび利益B」について見ていきたいと思います。

(writer: US CPA/ Hirotsugu Gennai)

★★★ OECDは身近な存在だった ★★★

By “世界の不思議な街の空から”/ パイインターナショナル出版(購入品)

=写真はオランダ=

OECD(経済協力開発機構)の本部はフランスにあり、

先進国約38か国が加盟する国際機関なのですね。

目的は、経済・社会政策の協調をめざして、

経済成長、雇用、開発援助などの

幅広い分野での調査研究を行いつつ、

政策提言を行っているのです。

★税制的なBEPSについても多くの専門家、学者が集まり

多国籍企業の税務行動規範(BEPS)や、

汚職防止のための国際基準などを策定しています。

しかも、他にも

デジタル技術、人工知能、などの科学技術の進展が経済や社会に与える影響や、

環境、福祉、文化や教育のフォーラムも毎年多く開催されていて

経済以外の、教育、科学・文化・環境の課題に対処するための場として、

国際的な協力と政策調整を促進しているんですね。

つまり、

OECDはそれぞれの分野の持続可能な発展と国際協力の推進に貢献していたのです。

あらためて、税金の課題も多くのことに繋がっているんだなぁと考えさせられます^^

===========================

さまざまな国に絡む節税対策はさまざまな角度から

GEPAS bizへ

GEPAS bizへ

弊社GEPAS bizではお客様の海外資産取引における税務相談をお受けしてい

◇ Our company, GEPAS biz, provides information for

overseas taxation procedures and give best advice for you!

=====================

≪ GEPAS biz≫

海外資産プロフェッショナル・アドバイザリー・サービ

◆ Please contact us

Email : gepas@seventh-sense.co.jp

◆ GEPAS biz web site.

https://gepas.jp/

◆ Akasaka office Website in English

https://seventhsensegroup.com

https://nnp.y-ml.com/cs/Daily